El BCE maneja ya un posible incremento para este año: comprar, pedir prestado o financiar una casa será más caro

13 feb 2022 . Actualizado a las 10:05 h.Un hogar gallego paga 476 euros de media al mes para hacer frente a su hipoteca, según los datos más recientes de Registradores de España. Una cifra más que asumible si se echa la vista atrás: en el 2008 se llegaron a alcanzar los 850 euros. Entonces, la cuota podía dispararse hasta 150 euros en un solo año.

Estamos lejos de revivir ese escenario. Hoy preocupan más la factura de la luz o el recibo al repostar en una gasolinera que el repunte de la hipoteca. ¿Por qué? Mientras el precio del barril brent se ha disparado un 108 %, los tipos de interés siguen en umbrales históricamente bajos. Por eso resulta difícil imaginar que esa balsa de confort pueda tener los días contados.

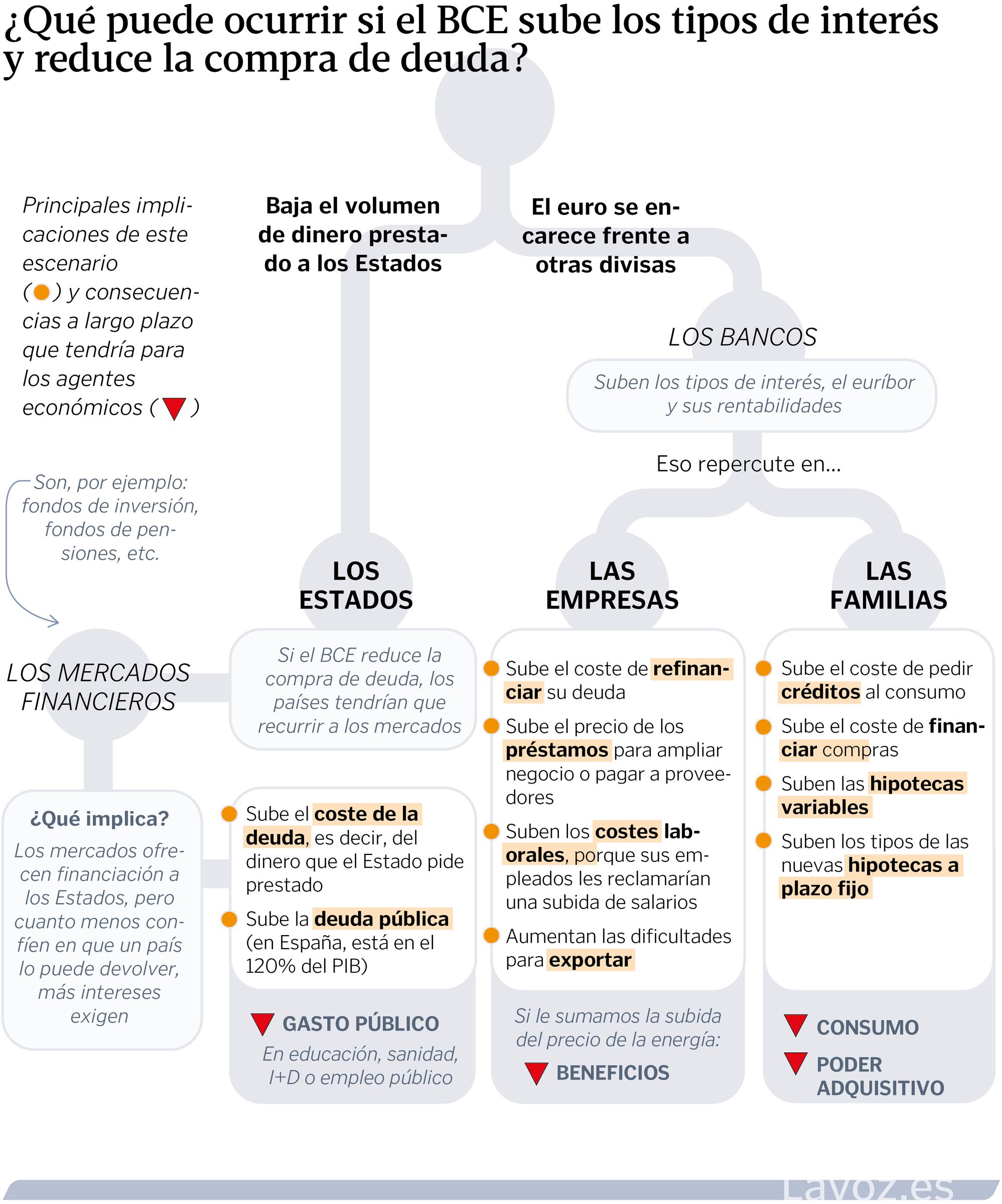

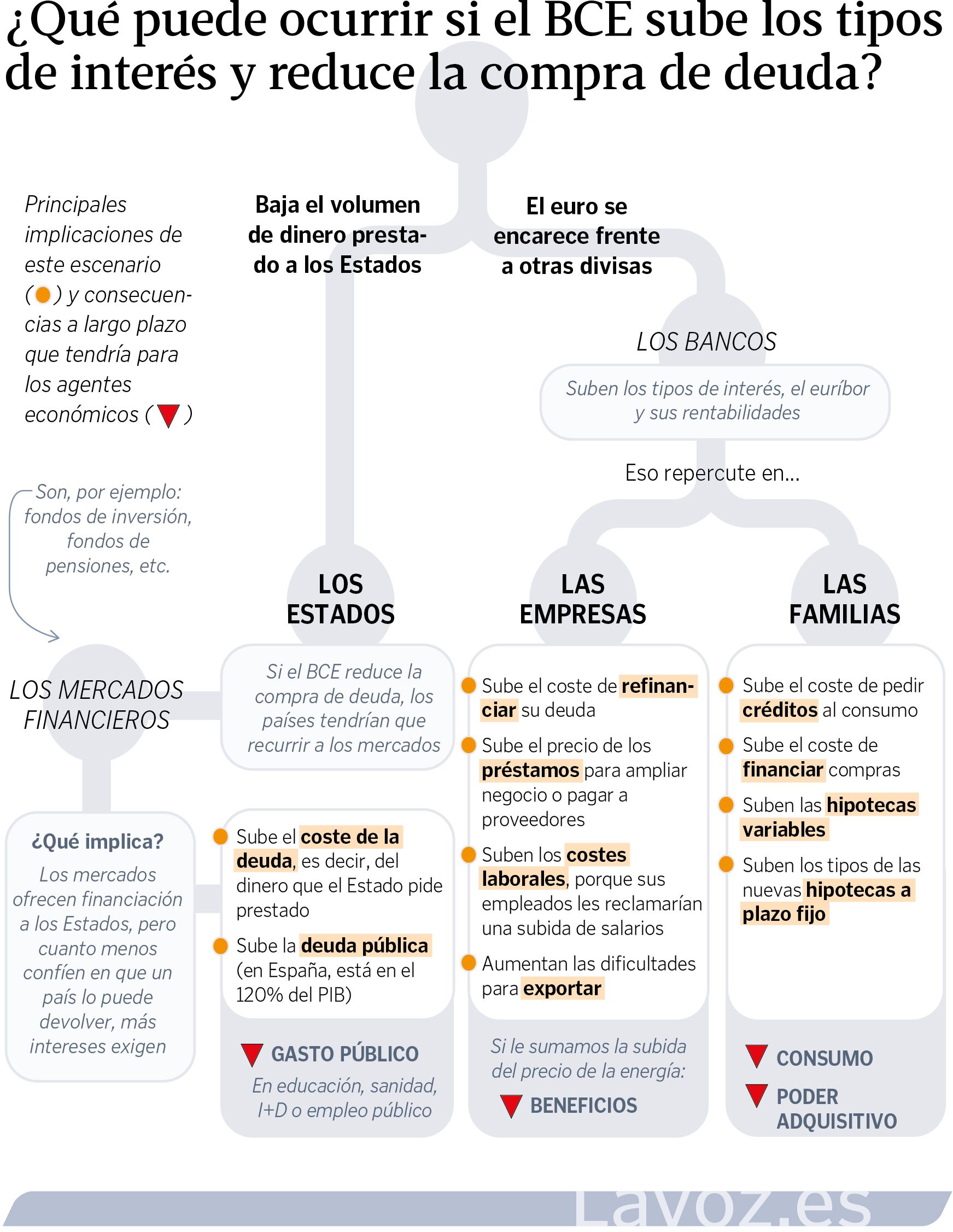

A 1.500 kilómetros de distancia de Galicia, en Fráncfort (Alemania), el Banco Central Europeo (BCE), máxima autoridad bancaria en la zona euro, trabaja en una estrategia para frenar la inflación, desbocada desde mediados del 2021. Su presidenta, Christine Lagarde, ha sugerido que podría haber una subida de tipos de interés antes de finalizar el año, tras reducir poco a poco el ritmo de compra de deuda de países como España.

En otras palabras: el organismo quiere disminuir el volumen de dinero en circulación para evitar que las economías se sobrecalienten y se precipiten hacia una espiral de precios al alza.

Impacto para las familias

¿Cómo puede esta decisión afectar a nuestro día a día? Cuando el BCE decida aumentar tipos —el dinero extra que se paga por pedir dinero prestado—, la subida acabará repercutiendo directamente en el bolsillo de familias y empresas. «Si los costes para los bancos aumentan, aumentará el precio de los servicios para los clientes», apunta Gabriel Rodríguez, cofundador del comparador financiero SinComisiones, quien advierte de que los hogares con más dificultades para acceder a un crédito podrían acabar recurriendo a alternativas mucho más costosas a la larga, como préstamos personales o tarjetas de crédito como las revolving. Estamos lejos aún de ese escenario: «El impacto a corto plazo será leve», aclara Rodríguez. Lo notarán primero los ocho de cada diez hogares españoles que tienen su hipoteca referenciada al euríbor (tipo variable), que ya ha empezado a subir. Después lo notarán quienes acudan a firmar una hipoteca, también las fijas —los bancos podrían empezar a subir los tipos para estos productos, en mínimos históricos—.

Gabriel Rodríguez: «Para una hipoteca estándar, la cuota mensual podría aumentar hasta 30 euros»

«Aún es pronto para hacer predicciones sobre el impacto real en los bolsillos de las familias, pero las hipotecas podrían encarecerse en torno a los 150 o 200 euros mensuales», anticipa. Ese sería el peor de los escenarios, con un euríbor por encima del 2 %, que no se ve desde los momentos más crudos de la Gran Recesión. Desde el portal apuntan que lo más probable es que veamos el euríbor en el 0 % si la inflación sigue disparada en los próximos meses. En ese caso, para una hipoteca estándar de 150.000 euros a 30 años, la cuota mensual aumentaría entre 25 y 30 euros.

La economista jefe de Sistemas Financieros de BBVA Research, Olga Cerqueira, lanza un mensaje de tranquilidad. No considera que una subida de tipos vaya a propiciar impagos por parte de las familias. Los españoles han acumulado mucho ahorro durante la pandemia y su previsión es que la renta bruta de los hogares aumente, aplacando la subida: «Habrá un aumento en la cuota [hipotecaria], pero muy inferior a la del momento de la concepción. Cuando se contrataron, las condiciones eran más exigentes así que los consumidores se han beneficiado de tipos más bajos de lo previsto y se tardará muchos años en volver al punto de partida», desliza.

El aumento de tipos también impulsará al alza el coste de los nuevos préstamos para el consumo: «Sea cual sea el tipo, también se encarecerán», asegura Rodríguez. La mayoría de los suscritos, que ascienden en España a 178.939 millones de euros, están a tipo fijo, así que no tendrán mayores problemas.

Ahorros más rentables

A pesar de que la subida de tipos y la inflación erosionarán la capacidad adquisitiva de los españoles, no todo son malas noticias. Un aumento de tipos «va a permitir que se remunere a todos los ahorradores», señala Cerqueira. Con el tipo de interés de los depósitos en el -0,5 %, ahora los bancos tienen que pagar al BCE por guardar su dinero en Fráncfort. Del mismo modo, no remuneran a los ciudadanos por tener su dinero en una cuenta de ahorro.

También saldrán ganando quienes han optado por depositar su dinero en fondos de inversión o fondos de pensiones. Al igual que los bancos, ganarán rentabilidad.

Otra ventaja, menos visible para el ciudadano de a pie, es que la retirada gradual del BCE permitirá reducir el riesgo de que familias, empresas y Estados se endeuden por encima de sus posibilidades, como ocurrió en el pasado.

Deuda española más cara

«Hablamos solo de medio punto. Pagar 20 euros más al mes en la hipoteca tampoco va a hundir la economía de las familias [...] El riesgo es que los mercados se pongan nerviosos», apunta el economista jefe para Europa de Oxford Economics, Ángel Talavera.

Y ya lo están haciendo. La desconfianza se traduce en financiación más cara. También para los Estados, especialmente los más endeudados, como España, que ya debe un 120 % de su producto interior bruto (PIB). Su prima de riesgo —sobrecoste que tiene que asumir para financiarse respecto a Alemania— ha subido hasta los 82,8 puntos, aún muy lejos, eso sí, de los 638 puntos básicos que alcanzó en el 2012, año del rescate. Lo mismo ocurre con la rentabilidad de su bono soberano a 10 años. El 7 de enero estaba en el 0,66 % y ahora ya ronda el 1,07 %. Una ligera subida que no se puede comparar con la rentabilidad de más del 7 % que llegó a ofrecer en el peor momento de la anterior crisis.

«Hay que estar tranquilos porque el BCE hará una política acomodaticia para no arruinar la recuperación económica y mantener condiciones de financiación favorables», sostuvo esta semana la economista Montserrat Casanovas en una conferencia del Consejo General de Economistas (CGE) en la que el ex consejero del BCE, José Manuel González Páramo, ya advirtió de que «la disminución de compras puede hacer que tengamos que ir al mercado sin el paraguas del BCE». Y eso solo significa una cosa: que la deuda que tenga que financiar España en los próximos años será más cara. Para Cerqueira, el escenario sigue siendo «absolutamente manejable».

Ángel Talavera: «Subir tipos puede que no resuelva el problema de la inflación [...] El año que viene puedes encontrarte con que te ha subido la luz y la hipoteca»

¿Servirá una subida de tipos para contener la inflación? ¿Valdrá la pena el sacrificio? Talavera se muestra escéptico porque el precio de la energía es responsable de tres cuartas partes de la inflación en España, algo que escapa al control del BCE, que solo puede enfriar los precios haciendo que se contraiga la demanda: «Subir tipos encarecerá ciertas cosas y puede que no te resuelva el problema de la inflación, por eso es una decisión complicada», desliza. «La manera de bajar la inflación subiendo tipos de interés, encareciendo el crédito, va a suponer un sobrecoste para las familias. El año que viene te puedes encontrar con facturas más altas, porque te ha subido la luz, pero es que la hipoteca también», resume.

La competitividad de las empresas peligra por el eventual encarecimiento del crédito

Para las empresas y negocios se abre un escenario muy desigual. La mayoría, pymes, afrontan facturas energéticas desorbitadas. La electricidad cerró el 2021 encareciéndose un 72 % respecto a un año antes. Aunque los pequeños consumidores contaron con 5.000 millones de euros de ayudas públicas en forma de rebaja fiscal para recortar el recibo, a las empresas apenas se las ha extendido un cheque de 500 millones, según reconoció la propia ministra de Transición Ecológica, Teresa Ribera. Ambas cifras palidecen si se comparan con los 36.000 millones de Alemania y los 21.000 millones de Francia.

En el mercado, esto se traduce en que las empresas españolas perderán competitividad frente al resto de las europeas. De igual modo, las subidas salariales, inducidas por la inflación (6 %), complicarán más la actividad de las compañías, que en un escenario de encarecimiento del crédito, no solo tendrán más problemas para financiarse, también para exportar sus mercancías o servicios, porque el euro se revalorizará frente a otras divisas.

El problema para los negocios es que el BCE va a tener que empezar a cerrar el grifo del dinero barato cuando todavía persisten los cuellos de botella en el comercio internacional.

J. M. González-Páramo: «Los bancos centrales tendrán que redefinir sus estrategias»

El precio de las materias primas ha subido globalmente un 30 % de media y escasean muchos materiales clave para las cadenas de producción y montaje: «Es el peor de los mundos posibles, cuando para solucionar un problema de inflación inducido por el flanco de la oferta se comprime la demanda», explicó González-Páramo, quien tiene la certeza de que los precios altos han venido para quedarse: «La transición verde en esta década y la desglobalización [relocalización de eslabones de la cadena de producción] empujarán al alza la inflación así que los bancos centrales tendrán que redefinir sus estrategias», sostiene.

A pesar de que Lagarde reivindicó este viernes la «cautela» en la estrategia del BCE, lo cierto es que el mercado ya da por descontado la subida de tipos, que inquieta a muchos economistas por los efectos que podría tener sobre el tejido productivo español: «Hay que decir que la situación es difícil y no se puede ser demasiado optimista», deslizó esta semana el presidente de la Comisión Financiera del CGE, Antonio Pedraza. ¿Por qué? El endurecimiento del crédito llega en un momento delicado, con las empresas todavía pendientes de devolver créditos ICO y con el tapón vigente de la prórroga concursal, que está conteniendo el aluvión de concursos de acreedores. La subida de costes laborales es más difícil de sostener en una economía como la española, donde el 97 % de las firmas son pymes.

Ayudas europeas

En este rompecabezas donde es tan difícil de encajar la subida de los tipos de interés, las ayudas europeas del Next Generation EU podrían ayudar a Estados altamente endeudados, como España, y sus empresas, que no tienen tanta facilidad para financiarse como sus vecinas: «Supone un gran alivio, compensa en parte una subida de los costes por los tipos de interés», aclara Talavera, quien cree que el problema es el gran número de pymes y micropymes, «que no tendrán mucho que hacer» y que «día a día tendrán costes de intereses más altos y no verán las ayudas». A las cotizadas les puede ir mejor, si tienen la deuda bajo control.